消費税を原則課税で計算する場合に、手間になることは、経費(仕入)の消費税の区分です。

その経費が消費税がかかるかどうか、の判定は、売上と同様に、不課税→非課税→免税→課税と順番を追って考えることになります。

その考え方については、下記に書いています。

課税売上高が5億円以下で、課税売上と非課税売上の中に課税売上の占める割合(課税売上割合)が95%以上の時は、経費の消費税の区分が課税のもの(「課税仕入れ」といいます)を、課税売上の消費税から、すべて差し引くことを認めています。

しかし、課税期間中の課税売上高が5億円超える場合、または、課税売上割合が95%未満の場合には、課税仕入れの消費税額をすべて差し引くことができません。

課税仕入れであっても、対応する売上が必ずしも課税でないため、課税売上げに対応する部分だけ差し引くことになります。

そのため、課税仕入れについては、1つ1つの取引が課税売上に対応しているかどうか、次の3つに区分する必要があります。

- 課税売上に対応する課税仕入れ

- 非課税売上に対応する課税仕入れ

- 両方に共通して対応する課税仕入れ

この3つに区分して課税仕入れの消費税額を計算する方法を「個別対応方式」といいます。

今回は、個別対応方式の場合の3つの区分と計算方法について書いています。

個別対応方式の課税仕入れの3つの区分

課税売上に対応する課税仕入れ

たとえば、ホイールなどのパーツを自転車屋さんが仕入れた場合、そのパーツ仕入は課税仕入れとなります。

これを組み立てて自転車として販売した場合の売上は、課税売上となります。

この場合のパーツ代は、自転車という課税売上に対応する課税仕入れとなります。

課税売上に対応する課税仕入れは、全額差し引くことができます。

その理由は、次の通りです。

自転車屋さんが、ホイールなどのパーツを消費税込22,000円で仕入れて、作成した自転車を33,000円で販売した場合を考えます。

販売した時にはお客さんから3,000円の消費税を受け取っている一方、仕入で2,000円の消費税を支払っています。

売上の消費税3,000円をそのまま国に支払った場合、同じ自転車の消費税を、売上分3,000円+仕入分2,000円=5,000円払うことになってしまいます。

そのため、確定申告で支払う消費税額は、売上分3,000円から仕入先に支払った2,000円を差し引いた1,000円としています。

非課税売上に対応する課税仕入れ

同じように、自転車屋がパーツを組み立てて、車いすとして販売した場合を考えます。

車いすは、国が消費税を非課税と決めているため、売り上げは非課税取引となります。

この場合のパーツ代は、車いすという非課税売上に対応する課税仕入れとなります。

非課税売上に対応する課税仕入れは、差し引くことができません。

その理由は、次の通りです。

自転車屋さんが、ホイールなどのパーツを消費税込22,000円で仕入れて、作成した車いすを40,000円で販売した場合を考えます。

仕入で2,000円の消費税を支払っている一方、売上には消費税がありません。

そのため、自転車と同様に売上の消費税から仕入れの消費税を差し引くと、マイナス2,000円の支払い(2,000円返金)となってしまいます。

ここで返金を認めてしまうと、自転車屋さんは本来負担すべきパーツ代の消費税を負担しないことになってしまうため、この2,000円は売上の消費税から差し引かないようになっています。

なお、これが特に問題になっているのが病院です。

病院の収入の大半は、保険証を使った収入(社会保険診療報酬)で、消費税が非課税とされています。

一方で、病院の建物やMRI装置など大がかりなものから、注射器やガーゼといった細かいものまで、経費として消費税がかかるものが多数あります。

そのため、病院は経費の消費税がたくさんあっても、売上の消費税から差し引くことができません。

そのぶん、社会保険診療報酬は消費税のことを考慮した金額で国が決めることとされています。

両方に共通して対応する課税仕入れ

自転車屋さんの例でいうと、自転車と車いすの組み立てに使ったドライバーなどの工具類のことをいいます。

自転車と車いすで使える工具が同じ場合には、1本のドライバーを自転車と車いすの両方のネジ止めに使うことになります。

この場合に、ドライバーの購入分の消費税について、課税売上(自転車)と非課税売上(車いす)の両方に対応するため、上記のように単純に全部を差し引く・差し引かないという話にはできません。

そこで、両方に対応する場合には、両方に共通して対応する課税仕入れとして区分します。

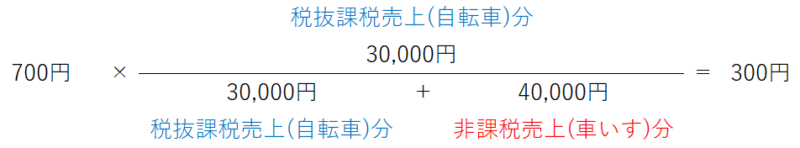

上記の例で挙げた税込33,000円の自転車1台と40,000円(非課税)の車いすを売るために、税込7,700円の工具セットを購入した場合を考えます。

この場合、工具セットの消費税700円は、税抜30,000円の自転車と40,000円の車いすの両方の売上に対応しています。

このうち、課税売上に対応している部分は、合計の売上のうち、税抜の課税売上の割合(「課税売上割合」といいます)で計算することができます。

上記のように、課税売上の割合で計算すると、300円分が工具セットの消費税として、売り上げの消費税から差し引くことができます。

実際には、1つ1つをこのように計算するわけではなく、確定申告の際に1年分の合計金額で計算します。

個別対応方式の計算

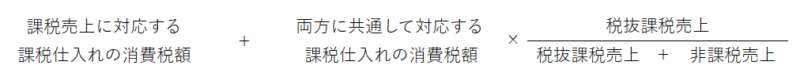

上記で書いた個別対応方式の3つの課税仕入れの区分と、その課税仕入れの消費税についてまとめると、次のようになります。

- 自転車など課税売上に対応する課税仕入れの消費税額

→課税売上の消費税額から差し引ける - 車いすなど非課税売上に対応する課税仕入れの消費税額

→課税売上の消費税額から差し引けない - 自転車と車いすの両方に共通して対応する課税仕入れの消費税額

→課税売上(自転車)の売上の割合だけ差し引ける

これを算式であらわすと、次のようになります。

確定申告の際に1年の合計金額を使って、この算式で計算した金額が、課税売上の消費税額から控除できる課税仕入れの消費税額になります。

おわりに

消費税の課税仕入れについて、個別対応方式の3つの区分と計算の方法について書きました。

同じ課税仕入れであっても、対応する売上によって処理がかわってきます。

これをしっかり区分するためには、課税・非課税などの対応する売上を区分していく必要があります。

あえて書きませんでしたが、実は免税や不課税の売り上げに対応する課税仕入れなどで細かいルールがあります。

ただ、個別対応方式の基本的な内容として、今回の内容が役に立てるかと思います。

なお、個別対応方式以外の課税仕入れの計算方法は、一括比例配分方式があります。

下記にて説明していますので、よろしければこちらも参照ください。