税理士をやっていると、保険会社から「お客様へ生命保険を勧めてほしい」という営業を受けることがあります。

税理士としては、保険代理店になって生命保険の勧誘を行い、お客様に生命保険を契約していただくことで、保険代理店手数料収入を得るメリットがあります。

しかし、わたしは生命保険の営業や保険代理店の業務はお断りさせていただいています。

今回は、わたしが生命保険の営業をせず、お客様に勧めていない理由について書いています。

本当にお客様のためとはいえないと思うから

冒頭で書いた通り、税理士が生命保険をお客様に勧めるメリットは、お客様に生命保険を契約していただくことで、保険代理店手数料収入を得ることができる点です。

保険本来のメリットとしては、万が一事故が起こった時に保険金をもらうことで、当面の生活保障や医療費の負担軽減ができることにあります。

税理士はお客様の事情を知っているため、そこで目的に合う保険に入っていただくことで、お客様は安心感を得ることができ、税理士はお客様から信頼を得ることができるというメリットもあります。

しかし、保険の代理店として保険を勧める場合は、お客様の事情よりも自身の代理店収入を稼ぐことを目的として無駄な保険に加入させたり、特定の会社の保険をお客様に押しつけてしまう危険があります。

税理士などの専門職が勧める場合、お客様はそれを信じてしまいやすいため、お客様視点でも中立的に生命保険を検討いただくことは難しいと思われます。

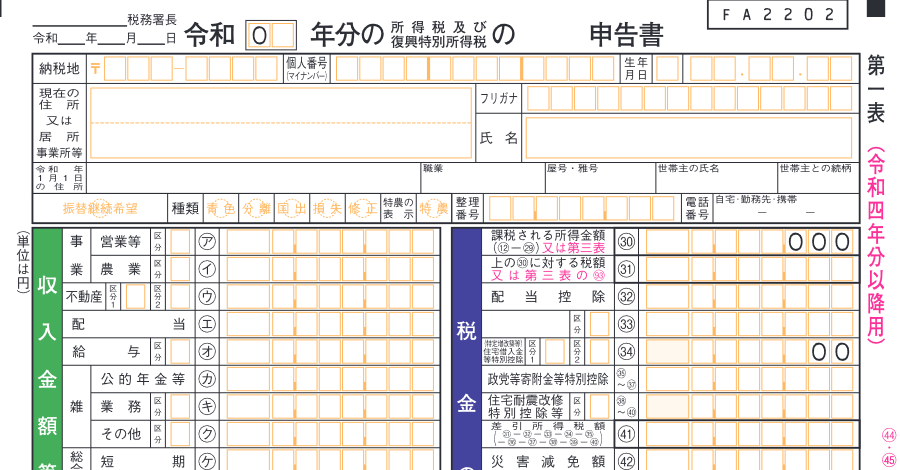

個人の所得税の場合、生命保険料控除は3つの区分で各4万円が上限ですが、その上限を大幅に超えて多数の生命保険に加入しているケースを見かけます。

上限を超えての支払いは節税にはなりませんし、保険料でお金が出ていくことのほうが心配になります。

これでは、本当にお客様のためとはいえないことから、わたしは生命保険をお客様に勧めていません。

本当に必要な保険は、お客様自ら考えて入るから

税理士がお客様の事情をわかる、とは言っても、経理や申告書を通した情報しかわかりません。

その他の状況を含めてお客様の事情を一番知っているのはお客様ご自身です。

そのため、本当にその保険が必要かどうかを考えるのはお客様ご自身です。

また、個人事業主にかかわる保険は、生命保険だけではありません。

税理士の場合は税理士賠償責任保険、医師の場合は医師賠償責任保険、車を持った場合は自賠責保険など様々な保険があります。

義務として加入しなければいけない保険は別として、それ以外の保険が本当にいまお客様に必要かどうかは、税理士ではわからないです。

わたしの場合、会社員として税理士登録した際は会社に副業禁止規定があったため、税理士賠償責任保険は入っても意味がなかったため入っていませんでした。しかし、独立した際は税理士としてお客様に接する責任として、税理士賠償責任保険に加入しました。

このように、本当に必要な状況になったら、自身で保険を検討の上加入するため、税理士が勧める必要はないと考えています。

事業に関する保険でこの状況のため、ご自身の心身に関する生命保険だとなおさら自身で検討するほうが有用ではないでしょうか。

おわりに

今回は、わたしが税理士だけど生命保険を勧めない理由について書きました。

過去、多額の保険料を毎年払っている人や給与低めで保険契約の手当を出している求人を見たことから、本当にお客様のためを思ってお勧めしているのか疑問に感じています。

特に医療については、公的な保険の高額療養費制度による負担軽減もあるため、本当にその保険が必要かを検討する必要があります。

中立的にお客様の利益を考えるためにも、生命保険の営業や保険代理店の業務はお断りさせていただいています。