前回の記事で、海外にお金を貸して利息を受け取った場合の消費税について書きました。

受取利息について、消費税の計算を有利にできる「非課税資産の輸出」というルールの紹介という意図で書きました。

ただ、どんな取引でも非居住者・外国人相手ならこのルールが使えるわけではありません。

今回は、非課税資産の輸出の対象となる取引の確認方法について書いています。

消費税を原則課税で計算している法人が対象の記事です。

(簡易課税の場合は使えない内容です)

確認方法

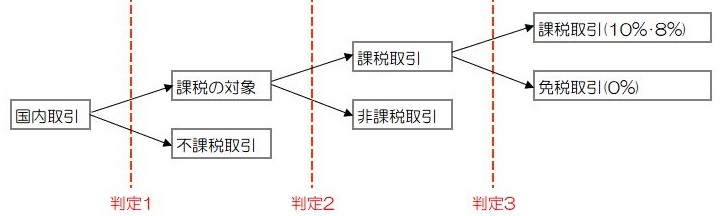

取引についての消費税の区分は、必ず次の順序で判定します。

不課税・非課税・免税のいずれにもあてはまらないものが消費税が課税となります。

非課税と免税については、対象となるものが指定されています。

消費税法では非課税は別表第二、免税は7条と8条で指定されています。

また、細かいものが他の法律や通達で指定されています。

つまり、指定されていないものは非課税・免税ではありません。

これらの判定のしかたの詳細は下記に書いています。

非課税資産の輸出等のルールが使える場合も「非課税資産の譲渡等のうち輸出取引等に該当するものを行った場合」(消費税法31条)と指定されています。

そのため、非課税資産の輸出等が使える取引かどうかを確認するためには、非課税・輸出(免税)の両方で指定されている取引かどうかを確認する必要があります。

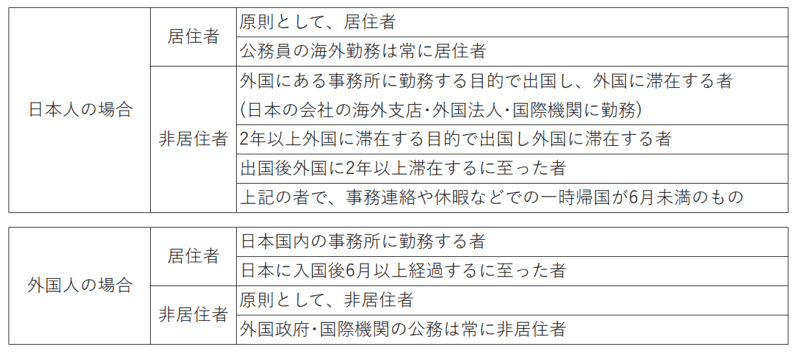

輸出については、相手が非居住者かどうかを確認する必要があります。

消費税法の居住者・非居住者の区分は、下記のとおりです。

詳細は、下記に書いています。

具体例

以下、非課税・免税・非課税資産の輸出について4つ例を挙げています。

いずれも、日本国内の会社が対価を得て行っているため、消費税の課税の対象になる(不課税ではない)ものです。

1.日本の会社が取引先の外国人(海外在住)にお金を貸した時の受取利息

前回の記事で書いた内容と同じものです。

非課税にあてはまるかを見ます。

「利子を対価とする貸付金」は別表第二で非課税として指定されているため、あてはまります。

輸出については、消費税法7条の中には書かれていません。

しかし、消費税法施行令施行令17条3項に「金銭の貸し付けで債務者が非居住者であるもの」輸出取引等にあてはまるとされています。

したがって、日本の会社が取引先の外国の会社の役員(非居住者)にお金を貸した時の受取利息は、

・受取利息は、非課税売り上げ

・原則課税の場合は非課税資産の輸出(課税売上割合の分子に加算する)

で計算します。

2.日本の会社が外国人従業員(正社員で日本で長期雇用)にお金を貸したときの受取利息

1.と同じように、最初に非課税にあてはまるかを見ます。

「利子を対価とする貸付金」は別表第二で非課税として指定されているため、あてはまります。

輸出については、消費税法7条の中には書かれていません。

しかし、消費税法施行令施行令17条3項に「金銭の貸し付けで債務者が非居住者であるもの」輸出取引等にあてはまるとされています。

ここで注意したいのが、正社員として日本で長期雇用されている点です。

外国人だから非居住者というわけではなく、日本国内に長期勤務する外国人は居住者扱いのため、1つめの例と違って債務者は居住者となります。

したがって、日本の会社が外国人従業員(正社員で日本で長期雇用)にお金を貸したときの受取利息は、

・受取利息は、非課税売り上げ

で計算します。

3.日本の会社が外国人従業員(正社員で日本で長期雇用)から社宅家賃を受け取った

今度は、受取利息ではなく、社宅の家賃を受け取った場合です。

最初に非課税にあてはまるかを見ます。

「居住用の住宅の貸付」は別表第二で非課税として指定されているため、長期間社宅として貸している場合の家賃は、非課税にあてはまります。

輸出については、住宅の貸付は指定されていません。

したがって、日本の会社が外国人従業員(正社員で日本で長期雇用)から社宅家賃を受け取った場合は、

・社宅家賃は非課税売り上げ

で計算します。

4.日本のホテルが外国人観光客(非居住者)から宿泊費を受け取った

ここまでと少し違う例ですが、3.の社宅の貸し付けに関連して書くことにしました。

最初に非課税にあてはまるかを見ます。

3.の社宅の例の通り、「居住用の住宅の貸付」は別表第二で非課税として指定されています。

一見すると、ホテルも社宅も人が寝泊まりする点では同じように思えます。

しかし、別表第二では、「一時的に使用させる場合その他の政令で定める場合を除く」と書かれています。

さらに、消費税法施行令16条の2では、「住宅の貸し付けから除外される場合」とは、「旅館業法に規定する旅館業に係る施設の貸し付けに該当する場合」と書かれています。

旅館業法を見ると、第2条に「旅館業とは、旅館・ホテル営業、簡易宿所営業及び下宿営業をいう。」とあります。

そのため、ホテル宿泊は住宅の貸付から除外され、非課税になりません。

次に、輸出免税にあてはまるかを見ます。

輸出取引等の範囲の中に消費税法施行令17条2項7号で「非居住者に対して行われる役務の提供で次に掲げるもの以外のもの」とあります。

そして、次に掲げるもので「国内における飲食または宿泊」と書かれています。

輸出取引等「以外」としてホテル宿泊は書かれているため、免税にはなりません。

したがって、日本のホテルが外国人観光客(非居住者)から宿泊費を受け取った場合は、

・宿泊費は課税売り上げ

で計算します。

おわりに

非課税資産の輸出の補足として、確認方法と具体例について書きました。

・消費税の取引は必ず順を追って判定する

・外国人相手だから輸出免税や非課税資産の輸出が使える、とは限らない

この2点に注意が必要です。