消費税を考えるうえで特にややこしいと感じることは、税金がかからない取引でも、不課税・非課税・免税と3つの区分があることです。

1つ1つの取引は「消費税がかからない」で区別しなくても良いように見えます。

しかし、最終的に確定申告で消費税額を計算する際には、これらをきちんと区別する必要があります。

今回は、消費税額の計算のなかでの不課税・非課税・免税のちがいについて書いています。

不課税・非課税・免税の共通点は、消費税がかからないこと

消費税がかかる取引は「課税取引」といわれます。

日常の取引の中では、10%や8%の税込金額でやりとりされているものです。

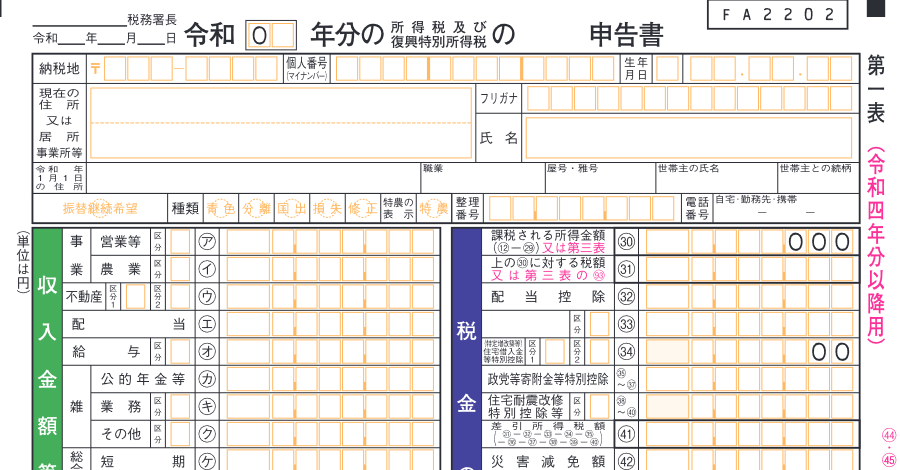

会社や個人事業の方が確定申告で計算する消費税額も、売上の課税取引の税込金額に10%や8%をかけた金額をもとに計算します。

不課税・非課税・免税は、課税とはちがって、どれも消費税がかかっていない点は、共通しています。

消費税の計算方法は、原則的な計算(原則課税)と、簡易課税・2割特例の大きく2つに分かれます。

このうち、簡易課税・2割特例の場合は、課税取引だけで消費税額の計算が完結できるため、不課税・非課税・免税の区分がわからなくてもあまり問題になりません。

なお、これらの区分の仕方については、下記を参照ください。

消費税の納税義務や計算方法判定では、免税は必要

消費税の納税義務は、基本的に2年前の税抜きの課税売上高が1,000万円を超えるかどうかで判断します。

今はインボイス制度があるため登録しているかどうかで納税義務がかわりますが、2年前の税抜き課税売上高が1,000万円以下であれば納税義務は無し、超えていれば納税義務は有り、という2択でした。

また、簡易課税制度の計算も同じような判定を行い、2年前の税抜き課税売上高5,000万円以下であれば簡易課税の計算ができます。

(実際に簡易課税で計算するためには、事前に届け出が必要です)

このときの課税売上高は、単に10%や8%の税率の課税売上だけでなく、免税の売上も含まれます。

なぜなら、消費税の考え方で、免税は、「本来は課税だけど0%として消費税を免除する」とされていて、免税も課税の1つとして考えるためです。

これらの判定にかかわってくるため、免税は非課税や不課税ときちんと区分する必要があります。

原則課税の経費(仕入)の計算では、すべて区分して考える必要がある

1.経費(仕入)の消費税額も、基本は売上と同じ考え方

消費税の原則課税の計算は、次のように計算されます。

消費税は、最終的にモノやサービスなどを消費した人が国に支払う税金です。

お店や会社などは、消費者から預かった売上の消費税を、確定申告で消費者の代わりに国に支払っています。

一方で、お店や会社自身も、最終消費者としての立場で経費の税金を支払っています。

そのため、確定申告の際には、売上で預かった消費税から、すでに支払った消費税を差し引いて国に支払うこととされています。

最終的には、課税取引の売上の消費税額から課税取引の仕入の消費税額を単純に差し引くだけです。

消費税額の計算は、帳簿をもとに作成されるため、日々の会計処理の際に消費税区分をきちんと行っていれば問題ありません。

2.原則課税の課税経費(仕入)は、売上区分に応じて変わる

簡易課税・2割特例の場合は、課税取引だけで消費税額の計算が完結できるため、不課税・非課税・免税の区分がわからなくてもあまり問題になりません。

しかし、原則課税の場合は、売上だけでなく経費(仕入)の課税取引も消費税額の計算で使うため、不課税・非課税・免税を明確に区分する必要があります。

経費(仕入)の消費税のなかには、同じ取引でも、売上の消費税区分が変わる場合があります。

たとえば、ホイールなどのパーツを自転車屋が仕入れた場合、そのパーツ仕入は課税となります。

これを自転車として組み立てて販売した場合は、売上は課税取引となります。

自転車販売の場合は、売上で消費税を預かって、対応する経費の消費税を差し引くだけで問題ありません。

しかし、これを車いすとして組み立てて販売した場合は、売上は非課税取引となります。

車いす販売の場合は、売上で消費税を預かっていないのに、対応する経費の消費税を差し引けてしまいます。

さらに、自転車と車いすの組み立ての両方に使う工具類を仕入た場合は、課税売上と非課税売上の両方に経費が対応するため、上記のように単純に全部を差し引く・差し引かないという話にはできません。

このように、同じ課税仕入であっても、対応する売上によって処理がかわってくるため、しっかりと対応する売上を区分していく必要があります。

ここでは触れていませんが、免税や不課税の売上に対応する課税仕入も区分が決められています。

3.課税売上割合の計算するために、免税と非課税は必要

上記では、1つの課税仕入でも、対応する売上によって処理が変わることを書きました。

ただ、非課税売上がほとんどない場合や、会社の規模の大きくない場合などは、1つ1つ課税仕入に対応する売上の確認が困難です。

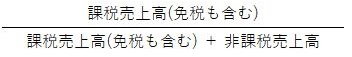

そこで、国のルールとして、課税売上と非課税売上の中に課税売上の占める割合(課税売上割合)が95%以上の時は、単純に差し引くことを認めています。

ここでいう課税売上は、通常の10%や8%の売上だけでなく、免税の売上も含まれます。

なぜなら、消費税の考え方で、免税は、「本来は課税だけど0%として消費税を免除する」とされていて、免税も課税の1つとして考えるためです。

課税売上割合の算式は、次のようになります

この割合の計算では、不課税・非課税・免税でそれぞれ扱いが異なります。

- 不課税売上

→使わない - 非課税売上

→分母だけで使う - 免税売上

→分母と分子の両方で使う

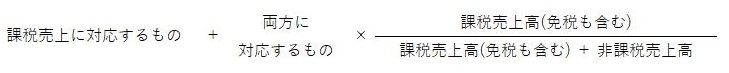

また、上記2.で書いたとおり、経費(仕入)の消費税額は、同じ経費でも対応する売り上げの区分によって次のように変わります。

- 自転車など課税売上に対応するもの

→全額経費にできる - 車いすなど非課税売上に対応するもの

→経費にできない - 両方に対応するもの

→課税売上割合分だけ経費にできる

これを算式で表すと、経費(仕入)の消費税額は次のようになります。

このため、経費の消費税を区分したものが正しくないと、きちんと経費(仕入)の消費税額の計算ができなくなります。

そして、課税売上割合の計算をするためには、非課税売上と免税売上がきちんと区別されていることが必要になります。

おわりに

- 不課税・非課税・免税の共通点は、消費税がかからない

- 消費税の納税義務や計算方法判定では、免税は必要

- 売上の区分によって、課税となる経費(仕入)の区分がかわる

- 課税売上割合の計算では、非課税と免税が必要