2023年10月1日開始のインボイス制度については、2024年1月から改正される電子帳簿保存法とセットで話題にされることが多いです。

これを機に紙をなくして電子化へ、という流れが強くなっています。

そのため、インボイス制度によって、紙での請求書などの作成・保存が一切できなくなると思っている人がいるかもしれません。

しかし、実は、2024年になっても、紙での請求書作成・保存は可能です。

ここでは、インボイスに登録した人が、売り手として楽にインボイスを作成・保存できる方法をかいています。

いままで紙と手作業のアナログ対応をしてきた方が、今後もアナログ対応しつづけるための最低限のインボイス作業についての記事になります。

下記の方法によれば、高年齢のひとり職人など、ふだんPCを使わない方や苦手な方でも、比較的楽にインボイス作成ができるかと思います。

作成の基本は、今までの請求書等に「登録番号」を追加するだけ

インボイス(適格請求書)とは、登録番号などの法律で決められた事項を記載した書類の法律上の呼び方です。

記載事項は法律で決まっています。

しかし、記載事項のレイアウトやインボイスの様式、フォーマットも法律で決まっていません。

また、自分たちが使用する書類の名前を「インボイス」にする必要はありません。

また、1枚ですべての記載事項を満たしている必要はありません。

納品書と請求書など全体で記載事項を満たしていれば、これら複数の書類でインボイスと認められます。

つまり、インボイスとは、これまで使ってきた請求書・納品書・領収証・レシート等というイメージで問題ありません。

これまで、きちんとした請求書等を発行している方であれば、その請求書等に登録を受けたときの「登録番号」を追加するだけです。

※「登録番号」=「T」からはじまる数字13桁

具体的には、下記のいずれかの対応で十分です。

- あらかじめ請求書等のひな型に屋号などと同じように「登録番号」を記載しておく

- 屋号や電話番号などと同じように「登録番号」の角印を作って請求書等に押す

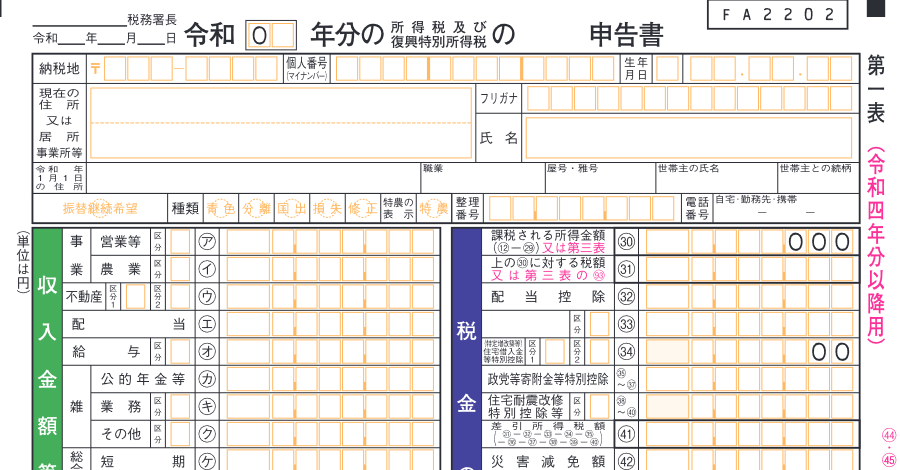

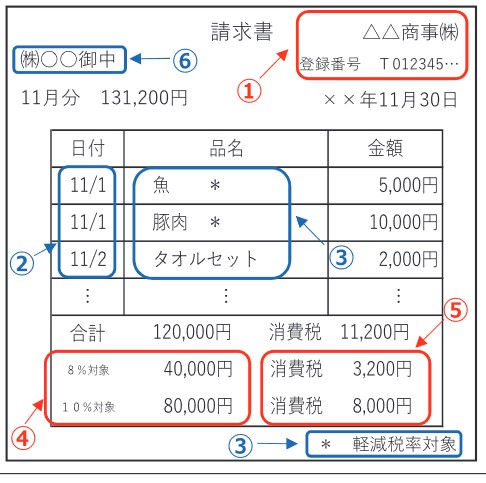

国が見本としているインボイスの基本的なフォーマット例は下記になります。

これまでの請求書に「登録番号」が増えただけ、というのがわかるかと思います。

国税庁 適格請求書等保存方式(インボイス制度)の手引き 14ページ

① 適格請求書発行事業者の氏名又は名称(電話番号などで事業者特定できる場合は、屋号や略称OK)及び「登録番号」

② 取引年月日

③ 取引内容(軽減税率対象取引の場合には、取引内容とその旨)

④ 取引の税抜価額又は税込価額を税率ごとに区分して合計した金額及び適用税率

⑤ ④に対する消費税額等

⑥ 請求先の氏名又は名称

手書きの領収証については、コクヨの「軽減税率制度について」ページの「コクヨの伝票はどう変わる?」以降の項目がわかりやすいです。

・飲食店の場合は8%税率と10%税率で領収証を分ける

・登録番号は余白に記入またはハンコを押す

という対応で記載された伝票の見本があります。

また、最後に請求書や領収証などの取扱商品があります。

カーボン式であれば、作成時に写しも出来上がるため、インボイスの保存の要件にも合います。

手書き作成や郵送の場合はインボイスを紙で保存しても大丈夫

インボイスについてネットで検索すると、データ化の話題も見つかります。

そのため、インボイスも必ずデータで発行・保存しなければいけないと思っている人もいるかもしれません。

実は、紙で発行して相手に渡した請求書などは、今まで通り紙で発行・保存しても差し支えありません。

国も手書きの領収証を交付しても問題ない旨、下記に回答しています。

(手書きの領収書)

消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A 問27

問 27 当店は、現在、顧客に手書きの領収書を交付しています。

適格請求書等保存方式の開始後においても、その手書きの領収書を適格請求書として交付することはできますか。

【答】

手書きの領収書であっても、適格請求書として必要な次の事項が記載されていれば、適格請求書に該当します。

(作成者注:必要な記載事項は、先ほどの請求書の画像①~⑥のことです)

世の中の流れがデータ化になっていますが、手書きや紙の領収書の発行・保存も国は認めていますので、ご安心ください。

また、ワードで請求書を作成し、それを印刷したものを郵送した場合も紙での保存は継続して問題ありません。

売り手には交付したインボイスの写しの保存義務があります。(消費税法第57条の4第6項)

「写し」は交付したインボイスのコピー以外にも、レジ記録などインボイスの記載事項が確認できるものでも良いとされています。

「交付した適格請求書の写し」とは、交付した書類そのものを複写したものに限らず、その適格請求書の記載事項が確認できる程度の記載がされているものもこれに含まれますので、例えば、適格簡易請求書に係るレジのジャーナル、複数の適格請求書の記載事項に係る一覧表や明細表などの保存があれば足りることとなります。

消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A 問76

なお、その保存期間は、個人事業主の場合は、交付した年の年末から7年2か月です。

たとえば、2023年に交付した請求書は、2031年2月末まで保管が必要です。

法律上は、「請求書などを交付した日の属する課税期間の末日の翌日から2月を経過した日から7年間(消費税法施行令第70条の13第1項)」となっています。

法人の場合も個人事業主と同様に、消費税法上は年度末から7年2か月ですが、会社法第432条第2項にあわせて10年保管するのが良いでしょう。

インボイスをデータでやりとりすると紙での保存がダメになる

請求書等の紙での保存がダメな場合もあります。

それは、電子取引で請求書等を交付した場合です。

この場合は電子データの保存義務があります。

2024年以降は電子取引で交付したデータを印刷した紙での保存は認められません。

たとえば、次のような場合です。

- ホームページ、クラウドサーバーやアプリなどで請求書を送付した

- メール本文に請求書の内容を記載して送付した

- ワードで請求書を作成し、それをPDF化したものをメールで相手に送付した

- 手書きの請求書をスキャンしてPDF化したものをメールで相手に送付した

- 請求書のPDFをUSBなどの記録媒体で相手に直接渡した

相手とデータでやり取りすることは電子取引に該当するため、データでの保存が義務となり、紙保存がダメということです。

逆に言うと、相手とデータでやりとりしないのであれば、電子取引に該当しないため、紙の請求書を保存するだけでいいということです。

紙での保存を継続する場合は、紙のまま相手に渡すことが条件になっています。

まとめ

インボイスの請求書などの作成・保存のまとめです。

- 今までの請求書等に「登録番号」を追加するだけでいい

- 手書き作成や郵送の場合はインボイスを紙で保存しても大丈夫

- インボイスをデータでやりとりすると紙での保存がダメになる

インボイスと電子化がセットで話題にされることが多いですが、ほとんど今までと同じ事務処理で問題ありません。

今まで通りの請求書等に「登録番号」の追加するだけで、最低限の対応ができます。

インボイスについては、請求書などを紙で相手に渡した場合は、紙での保存を継続して問題ありません。

細かいルールは対応困難でも、上記の対応ができれば、インボイスについての最低限の日常業務はできると思います。

データ化という時代の流れに逆行した内容になりますが、今の時点で電子化が難しい方のインボイス対応の参考になればと思います。